税制適格(無償)ストックオプションとは

税制適格要件を満たすストックオプションであり、権利行使時点の課税を株式売却時まで繰り延べることができます。

税制適格要件を満たす必要がある

課税の繰り延べ

税制適格要件とは

税制適格要件は、租税特別措置法に定める要件で主には以下のとおりです。

| 対象者の範囲 | 発行会社(及び100%子会社)の取締役及び使用人(大口株主を除く) |

| 権利行使期間 | 権利付与決議日から2年経過後で付与日から10年以内 |

| 年間行使限度額 | 権利行使者の権利行使価額の合計額が年間1,200万円以下 |

| 権利行使価額 | 権利行使価額が付与契約時の株式時価以上 |

→オーナー社長等に付与はしづらく、大量に付与することも難しい。=あくまでも雇われ役員、社員向け

税制適格(無償)ストックオプションのメリット・デメリット

税制適格(無償)ストックオプションのメリット

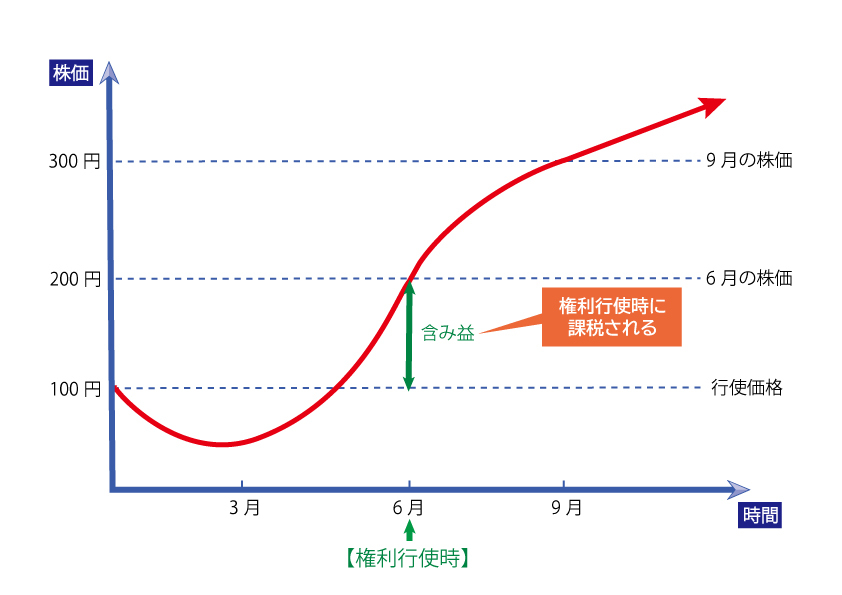

無償で付与されるストックオプションは、

権利行使時(株式交付時)に給与課税(総合課税)され、

最高税率55%と多額の税金が株式売却前に課税されます。

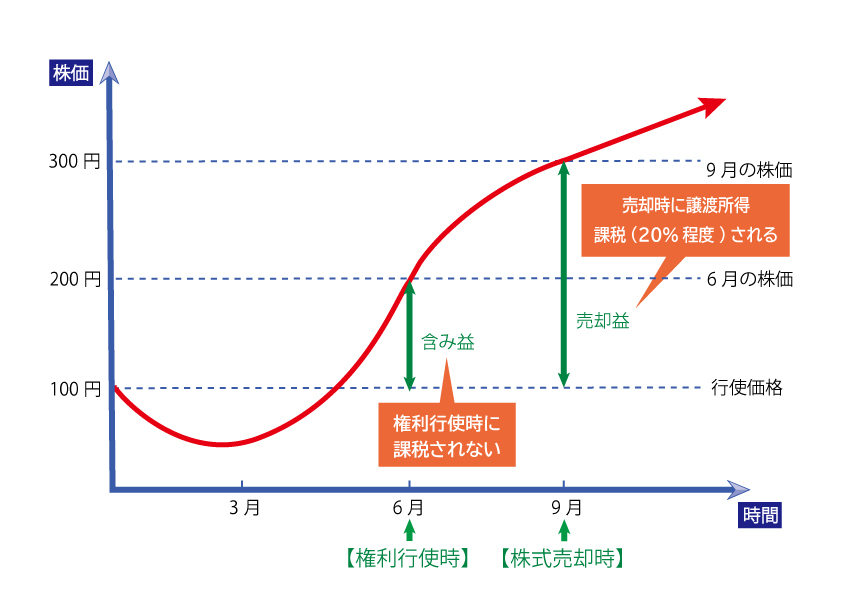

一方、税制適格(無償)ストックオプションでは、

権利行使時の課税がなされず

株式売却時に譲渡所得として20%程度の課税

ですむのが一番大きなメリットです。

税制適格(無償)ストックオプションのデメリット

① 税制適格要件を満たすすために、

付与株式数に限界がある。

権利行使者の権利行使価額の合計額が年間1,200万円以下であるために、大量に付与することができない。また大口株主への付与もできないため、オーナー社長等への付与も難しい。

② 上場会社では、

株式報酬費用の費用計上が必要である。

ストックオプションの会計処理は、ストック・オプション会計基準(企業会計基準第8号「ストック・オプション等に関する会計基準」)に準拠することになりますが、税制適格(無償)ストックオプションの場合は発行会社が既に上場している場合には、株式報酬費用の計上が必要になります。

→これをクリアするために「有償ストックオプション」が開発された

関連記事

-

ストックオプションによる希薄化と計算方法・許容水準・実務上の管理ポイント

新株予約権(SO)

ストックオプション(新株予約権)は、スタートアップや成長企業にとって不可欠なインセンティブ制度です。一方で、設…

-

役員向けストックオプション導入の実務整理、報酬決議・税務・設計論点を中心に

新株予約権(SO)

役員に対するストックオプション(新株予約権)の付与は、スタートアップや成長企業において一般的な手法となっていま…

-

ファントムストックとは何か?新株予約権・ストックオプションとの違いから整理する

株価算定

ファントムストックの基本的な位置づけ ファントムストックとは、実際の株式や新株予約権を発行せず、「株価や企業価…

-

ストックオプションの条件変更があった場合、会計処理はどうなるのか?評価の見直しが認められるケースの整理

会計処理・税

ストックオプション(新株予約権)の会計処理において、「条件変更」は数少ない重要論点の一つです。 原則として、ス…